こんにちはユレオです。

私はサラリーマンとして仕事をしながら、2017年6月より趣味でブログ運営を続けており、幸いなことにサラリーマンの小遣い程度ですがブログで広告収入を得ているので、副業をしていると言えます。

ただ、今年に入り広告単価が下がりブログ運営での広告収入が落ち込んだことから政府が行っている新型コロナウイルスの支援制度である持続化給付金を申請したところ、確定申告の区分が「雑所得」であった為却下されました。

そうしたことから私は確定申告の区分を「雑所得」から「事業所得」に修正申告することにしました。

本日は税務署に足を運んで確定申告の区分を「雑所得」から「事業所得」に修正申告をする手続き方法を聞いてきたお話しを記事にまとめました。

●スポンサーリンク

◆記事の目次◆

本記事の内容

- 持続化給付金の制度とはどういったものか。

- 一度持続化給付金を申請したが却下された。

- 税務署職員に修正申告の手続き方法を聞いてきた。

本記事では税務署に足を運んで確定申告の修正申告をする為にはどういった手続きが必要になるのかを税務署職員に聞いてきた内容をまとめています。

スポンサーリンク

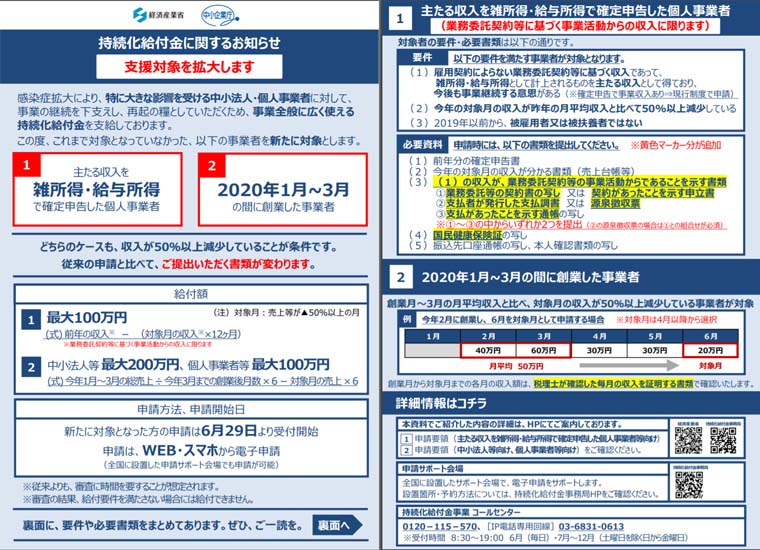

持続化給付金の制度について

引用元:https://www.jizokuka-kyufu.jp/

「持続化給付金」は政府が行っている支援制度の一つで、新型コロナウイルスの感染症拡大により、事業収入が大きく減収した事業者に対して、国が事業の継続を支えて再起の糧とするために、事業全般に広く使える給付金です。

事業内容については特に制限はなく、ブログ運営者が広告収入が減ったという場合でも適用されます。

給付条件は中小法人等と個人事業主の2種類あり、中小法人では給付金の給付額は、200万円を超えない範囲で、月間事業収入が前年同月比50%以下となる月がある場合給付対象となり、個人事業主であれば100万円を超えない範囲で、月間事業収入が前年同月比50%以下となる月がある場合給付対象となります。

政府は専用のWebサイトやYouTubeでも詳細な情報を開示しているので、詳細についてそちらをご確認頂ければと思います。

持続化給付金を申請したが却下された

私は2020年5月23日に持続化給付金の申請サポートセンター会場に足を運んで申請を行いました。

この時、私は確定申告の区分が雑所得でも申請できるのかを相談しに行ったのですが、申請サポートセンター会場の職員からは問題ないとのことで、その場で雑所得で手続きを進めました。

ただ、結果としては6月17日に持続化給付金の申請内容が対象ではないという事で却下される形となります。

却下された理由は以下になります。

- 2020年6月17日時点では、持続化給付金の審査部では基本的に確定申告の区分が「事業所得」でない場合、申請を却下することになっている。

申請時に危惧していた通り、私は確定申告が事業所得ではなく雑所得で申請していることが、却下の理由とのことでした。

散々時間をかけてその理由で却下されるのは納得いかんな…(/_;)

逆に言えば、確定申告の区分が「ク(雑_その他)」ではなく、「ア(事業_営業等)」「イ(事業_農業)」であれば持続化給付金の対象という事になります。

うーん、今更だが事業所得で確定申告しておけばよかった…(;´・ω・)

非常に悔しいですが私は持続化給付金の対象ではないという事で諦めていたところ、思わぬ朗報が入ってきました。

なんと、6月29日より雑所得でも持続化給付金の申請が行えるようになるというのです。

雑所得でも持続化給付金が認められるようになった…が?

ここにきて急展開で、雑所得でも持続化給付金が申請できるようになったのですが、その条件を調べてみると、いくつか引っ掛かるところがありました。

【要件】

以下の要件を満たす事業者が対象となります。

(1)雇用契約によらない業務委託契約等に基づく収入であって、

雑所得・給与所得として計上されるものを主たる収入として得ており、

今後も事業継続する意思がある(※確定申告で事業収入あり⇒現行制度で申請)

(2)今年の対象月の収入が昨年の月平均収入と比べて50%以上減少している

(3)2019年以前から、被雇用者又は被扶養者ではない【必要資料】

申請時には、以下の書類を提出してください。

対象者の要件・必要書類は以下の通りです。

(1)前年分の確定申告書

(2)今年の対象月の収入が分かる書類(売上台帳等)

(3)(1)の収入が、業務委託契約等の事業活動からであることを示す書類

①業務委託等の契約書の写し 又は 契約があったことを示す申立書

②支払者が発行した支払調書 又は 源泉徴収票

③支払があったことを示す通帳の写し

※①~③の中からいずれか2つを提出(②の源泉徴収票の場合は①との組合せが必須)

(4)国民健康保険証の写し

(5)振込先口座通帳の写し、本人確認書類の写し引用元:https://www.meti.go.jp/covid-19/pdf/kyufukin-kakudai.pdf

なんか申請手続きがより複雑化してない?(; ・`д・´)

内容を読んでもいくつか分かりにくいところがあり、審査が厳しくなることをにおわせる文言が追加されています。

私は雑所得のまま申請するには必要書類を用意するのに手間がかかりそうな気がしたことから、雑所得を事業所得に修正申告して再度持続化給付金の申請を行うことにしました。

スポンサーリンク

税務署で確定申告の修正申告をする方法を聞いてきた

今回の話を整理すると、私は確定申告を雑所得で申請していることから当初の持続化給付金の対象ではありませんでした。

ただ制度が変わり、6月29日より雑所得でも申請できるようになりますが、必要書類や審査が複雑化する等、申請時の手間が増えます。

それであれば、確定申告を修正申告して雑所得から事業所得に区分を変えれば当初の持続化給付金制度の対象になるという事で、「確定申告の修正申告」の方法について税務署に足を運んで職員に聞いてきました。

質問1:確定申告の修正申告を行う条件とは?

今回私は確定申告の修正申告を行いたいのですが、具体的にどういったことをすれば良いのでしょうか?

【答え】

確定申告の修正申告を行うには申告後に税金を少なく納めていた場合や多く納めていた場合に「修正申告」をすることが出来ます。

・税金を少なく申告してしまった場合

・還付される税金を多く申告してしまった場合

その為、納める税金に100円以上の変動がない場合修正申告をすることは出来ません。

質問2:雑所得を事業所得に変えられるのか?

私は2017年の確定申告時に税務署職員から雑所得での申請を進められて以来、これまで雑所得で確定申告をしてきました。これを今回修正申告で事業所得に変更することが出来るのでしょうか?

【答え】

確定申告の区分については基本的には自己申告になります。その為修正申告のタイミングで区分を変更するというのは問題ありません。

質問3:雑所得を事業所得に変えるために必要なものとは?

雑所得の区分を事業所得に変えるためにはどういったものが必要になるのでしょうか?

【答え】

雑所得から事業所得に変更する場合は、勘定科目ごとに経費を申請する必要があります。勘定科目とは以下のようなものを指します。

| 給料・賃金 | 従業員の給料など | |||||||||||

| 地代・家賃 | 事務所や店舗、駐車場など | |||||||||||

| 減価償却費 | コピー機、カメラ、パソコン、自動車など高額な固定資産を、国が定めた耐用年数・償却率に従って計上する費用 | |||||||||||

| 租税公課 | 個人事業税、固定資産税、不動産取得税、自動車税、登録免許税、印刷税など | |||||||||||

| 荷造運賃 | ダンボール箱、緩衝材、ガムテープなどの梱包にかかった費用、郵便手数料や宅配便などの配送費用 | |||||||||||

| 水道光熱費 | 水道料金、電気料金、ガス料金、灯油代など | |||||||||||

| 旅費交際費 | 電車賃、バス代、タクシー代、航空運賃、駐車場代、出張費の宿泊費など | |||||||||||

| 広告宣伝費 | 新聞や雑誌の広告費、会社の看板や試供品、ポスティング広告やインターネット広告の費用など | |||||||||||

| 接待交際費 | 取引先などを接待した際の飲食代、得意先への中元やお歳暮などの贈答品代など | |||||||||||

| 損害保険料 | 事務所の火災保険、自動車保険や損害保険など | |||||||||||

| 通信費 | 電話料金、インターネット(プロバイダー)料金、切手代、スマートフォンの通信料金など | |||||||||||

| 消耗品費 | 文房具、電球、伝票、名刺などの事務用品や10万円未満の備品代ほか | |||||||||||

| 外注工賃 | 外部業者にt委託した加工、電気工事、デザイン、ホームページ作成費用など | |||||||||||

| 貸倒金 | 売掛金、未収金、貸付金などの回収不能になった損失金 | |||||||||||

| 利子割引料 | 事業の為のに金融機関から借りたお金の利息、自動車ローンなど | |||||||||||

| 修繕費 | 事務所や店舗、自動車、パソコンなどの修理費用 | |||||||||||

| 福利厚生費 | 慰安旅行費、慶弔金、従業員の健康診断必要など | |||||||||||

| 雑費 | 来客用のお茶代、ゴミ処理代、引っ越し費用など | |||||||||||

| 専従者給与 | (青色申告の場合)妻や子供など青色事業専従者に支払う給料 | |||||||||||

| 専従者控除 | (白色申告の場合)妻や子供など事業専従者に支払う給料 | |||||||||||

| リース料 | コピー機やパソコンなどのレンタル料など | |||||||||||

| 新聞図書費 | 書籍代や専門誌代など | |||||||||||

| 打合せ会議費 | 仕事の打ち合わせをした時の会議代や飲食代など | |||||||||||

| 車両間接費 | 事業専用の車がある場合のガソリン代など | |||||||||||

| 取材費 | ブログの取材の為の費用 | |||||||||||

質問4:税務署で手続きをする場合、他に必要なものは?

税務署で確定申告の修正申告をする際に、他に気を付けることや必要なものは何かありますか?

【答え】

今は新型コロナウイルスの影響で、対面業務は基本的に予約制となっているので、事前に電話予約を入れてください。

また、当日は手続きの際に以下の内容が必要になります。

・印鑑

・1回目の確定申告の控え

・マイナンバーカード

質問5:修正申告をする際に事前に準備しておくと良いものはあるのか?

税務署で確定申告の修正申告をするにあたって事前に「これをやっておくとスムーズに進めることができる」というものはありますか?

【答え】

税務署で記入する修正申告に必要な情報として「収支内訳表」の内容を事前に確認して準備してください。該当する勘定科目の金額を計算して数字を準備して持ち込んでい頂ければ修正申告がスムーズに進みます。

質問6:次回は再び雑所得で申請しても問題ないのか?

今回確定申告の修正申告を行い雑所得から事業所得に変更したとして、来年以降も事業所得で申請をする必要があるのか?

【答え】

確定申告は自己申請である為、どちらでも構いません。次年度の申請はその時に事業所得で申請しても雑所得で申請しても問題ありません。

様々な内容を一問一答形式でまとめましたが、税務署での確定申告の修正申告に関してメモした重要な内容はこれぐらいです。

スポンサーリンク

最後に

ここまで税務署に足を運んで確定申告の区分を「雑所得」から「事業所得」に修正申告をする手続きについてお話ししてきました。

持続化給付金は雑所得でも給付金の支給が認められる流れがありますが、私はより確実な事業所得に修正申告を行い手続きを進めることにしました。

税務署に足を運んで修正申告の具体的な方法を聞いてきたので、準備が整い次第税務署に足を運んで修正申告を行う予定です。

確定申告の修正申告が無事に終わりましたら、またブログにてご報告出来ればと思います。

●スポンサーリンク

【必見】安全な資産運用で堅実にお金を増やす方法

将来に向けた資産運用は基本的には「複利効果」を得るために早めに始めるのが良いとされていますが、皆さんは何か資産運用をされていますか?

興味はあるけど何から勉強したり手を付けたら良いか…

多くの方が資産運用に興味はあるが資産を減らすリスクを気にされているかと思いますが、リスクを避けて「長期・積立・分散」と安全な資産運用を自動で行ってくれる「WealthNavi(ウェルスナビ)![]() 」というサービスがあります。

」というサービスがあります。

WealthNavi(ウェルスナビ)の最大メリットは「投資に対して知識がない方」でも「将来どれくらいお金を貯めたいか」というシンプルな目的に合わせて6つの質問から最適な運用プランをAIが作成してくれることや、資産運用でのリスクを避けて「グローバルな投資」「投資時期の分散」「長期的な保有」を行ってくれることです。

サラリーマンでも手間がかからず、これから金融や資産運用の勉強を始めるという方には少額から始められるところがうれしいです。

スポンサーリンク