こんにちはユレオです。

本日の記事は株式投資初心者に向けた内容で、株に興味があるが詳しくないという方や、これから株を始めようと考えている方に向けたお話しになります。

皆さんは将来に向けてお金の不安を解消するために何かされていることはありますか?

昨今「老後2000万円問題」が話題になり、多くの方が将来のお金に関する不安に目を向けることとなりました。

また、今の若い方は資産形成や資産運用に対して関心が高く、貯金だけではなく株式投資やFXなどの投資をされている方が大勢おられます。

私も株式投資や投資信託で資産運用を細々と続けているのですが、運用成績については損をしてないものの大きく儲けてもいないといったところです。

本日は株の投資方法の一つである「株の配当で不労所得を得る」場合に必要な投資資金額と、投資に必要な考え方についてお話したいと思います。

●スポンサーリンク

◆記事の目次◆

本記事の内容

- 昨今は多くの方が「投資」に興味を持っている。

- インカムゲインとキャピタルゲインにつて。

- 株の配当で毎月2万円の不労所得を得るために必要な額。

本記事では昨今の不況の煽りで多くの方が株をはじめとする投資に興味を持っていることについてお話しています。

また、株を勉強する上で避けては通れないインカムゲインとキャピタルゲインについてや、毎月2万円の株の配当を得るのに必要な投資資金についてまとめています。

スポンサーリンク

マスコミが煽ったことで多くの方が資産運用に興味を持つようになった

ところで皆さんは「老後2000万円問題」を覚えていますか。

2000万円貯金しないと死ぬやつだっけ?

「老後2000万問題」は2019年に話題になった”老後の資金に2000万円の貯蓄が必要”というものです。

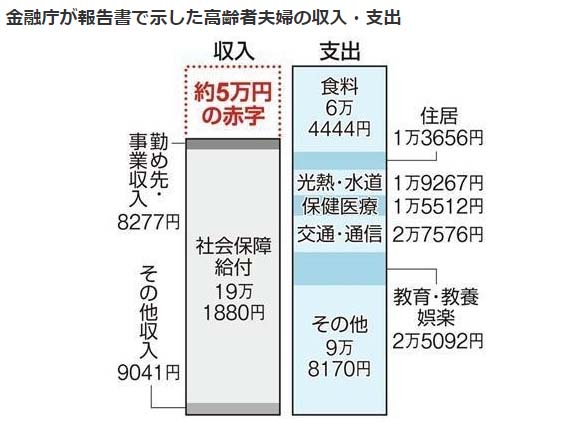

これは、金融庁金融審議会の報告書の内容で「夫婦が95歳まで生きるとした場合、老後資金として年金以外に2000万円が必要となる」といった内容が含まれたことが発端となりました。

もう少し詳しく説明すると、金融庁金融審議会の言う「2000万円」という数値は、夫婦ともに95歳まで生きた場合、老後の生活費として毎月5万円の赤字が出るため、その不足分の合計が約2000万円になりますよという内容で、以前から分かっている現状の追認をしたに過ぎません。

引用元:産経新聞

この内容をマスコミが「2000万円の貯金が無いと死ぬゥ~!」と世間の不安を煽ったことで話題となり、結果として多くの方が将来に備えた資産形成や資産運用に興味を持つようになりました。

多くの方が株などの資産運用を始めている

「老後2000万円問題」が世間を賑わしてから、多くの方が株式投資に興味を持ち、金融機関のセミナーに参加したり、証券会社の口座を開設する方が増えているそうです。

株は始めるにしても様々な取引の方法がありますが、”株の売り買いなどの面倒くさいことを極力せずに株で利益を出したい”という方にマッチした運用方法の一つに株でインカムゲインを狙った運用方法があります。

インカムゲインとは何か?

「インカムゲイン」というのは聞き慣れない言葉だと思いますが、株を勉強する中で頻繁に登場する言葉です。

インカムゲインは「資産」を保有していることでられる収益のことを指し、「株」だけではなく、「債権」「家賃収入」といった資産を保有し続けることで継続的に得られる収入を指します。

つまり株で言うインカムゲインは配当金のこと?

そうですね、「収益」なので配当金だけではなく「株式優待」と呼ばれる投資企業の商品も含まれます。(ここは人それぞれで受け止め方はまちまち)

ちなみに株や不動産など、買値より高く売って売買差益で得る収益のことをキャピタルゲインと呼び、本日お話するインカムゲインとは別なのでお気をつけください。

インカムゲインとキャピタルゲインを一言でいうと以下になります。

◆「インカムゲインとは」

資産を保有することによって得られる利益のこと。

◆「キャピタルゲインとは」

資産を売買することによる売買差益で得ることができる利益のこと。

つまり株を持ち続けることで得られる配当金は、「株のインカムゲイン」というわけですが、株でインカムゲインを狙う場合、どれくらいの資金が必要なのでしょうか?

スポンサーリンク

インカムゲインで毎月2万円の不労所得を得るためには600万円が必要

株は銘柄によって配当金の有無など様々で、価値も異なります。

また、配当金ではなく「株主優待」という形で投資企業の商品を提供してくれる場合もありますが、インカムゲインを期待している多くの方は株主優待ではなく配当金を期待します。

ところで、株の配当で毎月2万円の不労所得を得たいと考えた場合、いったいいくらの投資資金が必要になるのでしょうか?

うーん、よくわからんけど200万円くらい?

株の配当で毎月2万円の不労所得を得るということは、年間で24万円の配当を受け取っていることになります。

利回りが良いとされる5%の配当利回り銘柄を購入してインカムゲインを狙った場合、年間24万円の配当を受取るには投資資金が600万円必要ということになります。

600万円(投資資金) × 5%(配当利回り) ×0.8(20%の税金) = 24万円(年間のインカムゲイン)

もちろん配当利回りがもっと良いところであれば投資資金は少なく済みますが、5%の配当利回り銘柄でも、毎月2万円の不労所得を得る為には600万円分の株を購入する必要があります。

スポンサーリンク

株は元本が保証されないリスクのある投資

当たり前のことですが、株は銀行の預金とは異なり元本保証はされません。

そのため600万円の投資資金で株のインカムゲインを狙い、株の配当で不労所得を得たとしても、株価が半値に下がってしまうことはあります。

この元本保証がされない点が株のリスクと言えるのですが、たとえ株価が下がっても、利益確定の売りを行わなければ損をしたわけではなく、配当利回りが毎年維持されるのであれば株価が多少下がっても良しとする考えの方もおられるのは事実です。

より具体的に言えば次のようなことでも動じない方が大勢おられます。

配当利回り5%の株を600万円購入した後に、株価が値下がりして400万円になったが、毎年配当利回りが5%続くなら10年ほど持てば得するから良しとしよう。

私にはとてもこうした感覚になれないですが、600万円が一時的に30%近く下落しても動じないメンタルがあればインカムゲインを狙った「株の配当で不労所得を得る」というのはおすすめできる投資方法だと言えます。

そして株価は上がり下がりするもので、一時的に下がったとしても長期で保有していれば元に戻ることがあり、そうなった場合インカムゲインの分だけ得をすることになります。

私は過去に不本意ながら株を長期保有することとなり、その間インカムゲインを得ることができました。

私の場合は投資信託に任せたほうが運用成績が良かった

株はメンタルが強くないと株価が下がったときに辛く感じますし、逆に株価が上がったときは浮かれ気味になってしまいます。

まあ、株は収支がマイナスになっていなければ良いのですが、私の場合は小さな勝ち負けを繰り返してなんとかプラスになっている状況です。

逆に投資信託やWealthNavi(ウェルスナビ)は基本は積み立てで運用しているので手間がほとんどかかっていないのに運用成績が良くて、特にWealthNavi(ウェルスナビ)は1年でプラス10%を超える運用結果が出ています。

WealthNavi(ウェルスナビ)の運用状況について週に1回程度の運用結果を報告していく形で、週刊記事を執筆しているので詳しくはそちらを御覧ください。

私の株式投資の運用成績は投資信託に負ける如何ともし難いところですが、元本保証されないのは同じですし、将来に向けてリスクを承知で株式投資の勉強を頑張っています。

スポンサーリンク

最後に

ここまで株の投資方法の一つである「株の配当で不労所得を得る」場合に必要な投資資金額と、投資に必要な考え方についてお話ししてきました。

株の配当で毎月2万円の不労所得を得ようとした場合、配当利回りが5%とそれなりに良い銘柄を選んだとしても600万円ほどの投資資金が必要になります。

もちろん投資ですから貯金とは異なり元本保証はされないので、万が一株価が下がったとしても動じず持ち続けることが出来るメンタルがないと辛いものです。

そのため、初めて株を買うときは株価が下がっても動じない金額が適正と言えることや、下がったとしてもインカムゲインを狙える銘柄であれば、長期に保有することでリスクを減らすことができます。

こうした資産運用はなかなか勉強するのが難しいものですが、色々と試して自分に合ったものを見つけることが一番だと思います。

●スポンサーリンク

【必見】安全な資産運用で堅実にお金を増やす方法

将来に向けた資産運用は基本的には「複利効果」を得るために早めに始めるのが良いとされていますが、皆さんは何か資産運用をされていますか?

興味はあるけど何から勉強したり手を付けたら良いか…

多くの方が資産運用に興味はあるが資産を減らすリスクを気にされているかと思いますが、リスクを避けて「長期・積立・分散」と安全な資産運用を自動で行ってくれる「WealthNavi(ウェルスナビ)![]() 」というサービスがあります。

」というサービスがあります。

WealthNavi(ウェルスナビ)の最大メリットは「投資に対して知識がない方」でも「将来どれくらいお金を貯めたいか」というシンプルな目的に合わせて6つの質問から最適な運用プランをAIが作成してくれることや、資産運用でのリスクを避けて「グローバルな投資」「投資時期の分散」「長期的な保有」を行ってくれることです。

サラリーマンでも手間がかからず、これから金融や資産運用の勉強を始めるという方には少額から始められるところがうれしいです。

スポンサーリンク